Preguntas frecuentes

Aquí encontrarás una recopilación de preguntas frecuentes que hemos ido recopilando para ti.

Para obtener el certificado electrónico, tanto de personas físicas, jurídicas y entidades no jurídicas, puedes obtenerlo en:

También puede ver en nuestra página web:

Si tienes alguna duda contacta con nosotr@s teléfono 914610900 opción 4.

Muy sencillo. Puedes ponerte en contacto con nosotros a través del formulario de contacto indicándonos que necesitas. O si lo prefieres, puedes llamarnos al teléfono 91 461 09 00 o enviarnos un email a: se.gnitlusnocsmy@noicacinumoc

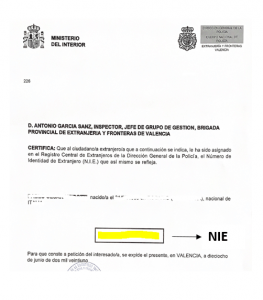

PERMISO DE RESIDENCIA / TARJETA DE EXTRANJERO:

El número de soporte aparece en la parte superior derecha y consta de 8 dígitos precedidos de la letra E. Si tiene menos de 8 números, se tienen que completar con ceros a la izquierda.

Ejemplo: si tú número de soporte es E654321, tendrías que poner E00654321.

CERTIFICADO DE REGISTRO DE CIUDADANO DE LA UNIÓN:

En este documento consta un numero, que debes escribir precedido por la letra “C”. Ha de tener una longitud de 9 posiciones ( la letra “C” seguida de 8 caracteres numéricos) En el caso de que el numero de soporte que figura en su certificado tenga menos de 8 caracteres numéricos, ha de introducir tantos ceros como caracteres numéricos falten.

Ejemplo: si en certificado aparece como numero de soporte: 1234567, debe indicar: C01234567

En los certificados más antiguos, tamaño folio, el número de certificado (número de soporte) aparece en el anverso.

DOCUMENTO DE EXTRANJERÍA:

En este documento no aparece el número de soporte, pero para hacer un trámite en Hacienda vale con poner una C seguida de tantos 0 como sean necesarios, posteriormente pedirá la fecha de nacimiento.

Puedes ampliar esta información en la web de hacienda Número Soporte

Para cualquier duda con la presentación de tu declaración, puedes contratar nuestro servicio a través del siguiente link:

Para saber si podemos deducirnos de nuestra actividad la compra de un vehículo y demás gastos concernientes con el mismo, nos ampararemos en varias normativas:

La del IVA, artículo 95 que es la que restringe el derecho a deducir.

La del IRPF, el artículo 22 que es la que define el elemento afecto al patrimonio empresarial. Este requisito es indispensable para que un bien se valore elemento que se utiliza para una actividad económica, y por ende deducible como gasto.

Tienes que cumplir con las condiciones establecidas en los artículos 22 del Reglamento de IRPF y artículo 95 de la Ley del IVA. Para tomar en cuenta si la compra de un vehículo puede ser deducida de nuestra actividad, las mismas establecen que se entiende por elemento patrimonial afecto a una actividad, y cuando debe limitarse el derecho a deducirlos.

Te informamos que para que un vehículo sea considerado afecto a una actividad empresarial, debe ser usado únicamente para tu actividad económica, sino lo puedes probar no lo incluyas en tu declaración.

Podrás recuperar el 50% del IVA que hayas pagado por la compra del vehículo, siempre y cuando justifiques a Hacienda que vas a utilizar ese vehículo en tu actividad, aunque sea en parte. Te aconsejamos que lleves un control de los kilómetros que haces cuando te movilizas para realizar tu trabajo (ver a clientes, proveedores, etc.).

Para el IRPF: Este gasto por la compra del vehículo no lo puedes incluir en tus gastos en ningún porcentaje. Solo podrás deducirte la compra del vehículo al 100% cuando la actividad que desarrolles sea una de las contenidas en los temas excepcionales que dice la normativa.

Además, se tiene que cumplir con los siguientes requisitos:

- El vehículo tiene que estar a tu nombre.

- Tener la factura o documento por la compra del vehículo a tu nombre. Si se ha adquirido el vehículo de segunda mano, tiene que reflejar en el contrato de compra que esté a tu nombre y su precio.

Todo esto lo puedes comprobar en el Reglamento de IRPF art. 22 y artículo 95 de la Ley del IVA. Acceso al BOE

Si necesitas más información, de cómo poder tener la deducción del gasto por la compra de vehículo de la vivienda Contáctanos

Para que los gastos de suministros, ya sean, luz, gas, agua, teléfono y ADSL entre otros, de tu domicilio sean deducibles en tu actividad de Autónomo, debes tener en cuenta los siguientes requisitos:

- Tener la factura a tu nombre.

- Tenerla registrada en tu contabilidad.

- Haber comunicado a Hacienda que tu lugar de trabajo es tu domicilio y la superficie que usas para desarrollar tu actividad. Afectando un % de tu vivienda a tu actividad.

Si cumples con todos estos requisitos, podrás deducirte los gastos de suministros en IRPF, no en IVA, y sólo un 30% de los metros usados para trabajar y haberlos comunicado a Hacienda.

Si no cumples los requisitos, en caso de comprobación de Hacienda, regularizará tus impuestos, excluyendo estos gastos y tendrás que regularizar. Además, podría sancionarte con una multa del 50% sobre esa diferencia.

Si te falta por cumplir haber comunicado a Hacienda los metros de tu casa que utilizas para trabajar, para poder incluirte este gasto en tu contabilidad y deducírtelo, tendrás que presentar el Modelo 036 o 037 (resumido) indicando donde trabajas.

Cuando hayas realizado este trámite, ya podrás incluirte en la contabilidad los gastos de suministro de tu vivienda de tu casa.

Todo esto lo puedes comprobar según la Ley 35/2006 del IRPF. Artículos utilizados el 28, 29 y 30. Reglamento del IRPF 439/2007, Artículo 22. Instrucciones Hacienda

Cualquier duda nos consultas Contáctanos

Para poder deducirte los gastos de renting de tú vehículo tienes que cumplir con estos requisitos:

- El vehículo tiene que formar parte de tu patrimonio empresarial lo que dure el contrato de renting. Y mantenerlo en tu patrimonio si escoges por establecer la opción de compra. Si optas por renovarlo, tendrás que modificar tu patrimonio empresarial.

- La posibilidad de que el contrato de renting sea renovable para poder usar otro vehículo, o poder tener la opción de compra para quedártelo.

- El contrato de renting debe tener una duración de un año o más.

- Debes tener la factura a tu nombre por el gasto del renting o poder justificarlo con otro documento. Un ejemplo sería tener el contrato a tu nombre.

- Este gasto tiene que estar reflejado en tu contabilidad.

- Tendrás que probar que lo estás empleando en tu actividad.

Según la normativa fiscal considera, que no se necesita un vehículo como herramienta de trabajo, pero si cumples con los requisitos arriba descritos, podrás deducirte en su totalidad el gasto de renting.

Sin embargo, es importante que poseas estas pruebas en tus registros para evidenciar a Hacienda que usas el vehículo para trabajar. Como por ejemplo:

- Rotular el vehículo con el logo de tu actividad si tienes.

- Si tienes otro vehículo, que los gastos del vehículo que utilices para tu actividad estén reflejados en la factura, que muestre la matrícula del vehículo. Así podrás demostrar que utilizas tu coche para tu uso personal y el otro para tu negocio.

- Podrías llevar un control de desplazamientos cuando tengas que ver a los clientes o proveedores.

Sino cumples con los requisitos de la normativa del IRPF e IVA, para que el gasto del renting te lo puedas deducir al 100%, y si aun así te lo deduces el IVA al 50% y si Hacienda te hiciera una inspección, tendrías que regularizar de tu contabilidad los impuestos mal calculados, por gastos de renting del coche, tendrás que pagar lo deducido erróneamente con la posibilidad de que te ponga una sanción.

Esto lo puedes verificar según la Ley 37/1992 del IVA, en el artículo 95.4 Ley IRPF, en el Artículo 29 y Reglamento IRPF, en el Artículo 22. Acceso al BOE

Si necesitas más info Contáctanos

Para poder deducirte los gastos por cursos de tu vivienda, tienes que cumplir con los siguientes requisitos:

- Debes tener la factura a tu nombre, donde aparezcan todos tus datos fiscales.

- La formación debe ser realizada por el autónomo y tiene que ser afín con su actividad.

- Debe estar registrado contablemente por el autónomo en sus correspondientes libros de gastos e inversiones.

Si no cumples los requisitos y en el caso de tener una inspección de Hacienda, que es la que decide si un gasto es deducible o no, si no puedes justificarlo, tendrás que regularizar tus impuestos, excluyendo estos gastos. Hacienda te hará pagar la diferencia y, además, podría sancionarte con una multa del 50% sobre esa diferencia.

Puedes comprobar esto con la Normativa de los artículos 22 y 30 del Reglamento de IRPF, establecen que si un gasto es necesario para la actividad se considera deducible. También en la Ley 35/2006, art. 28, 29 y 30 del IRPF. Instrucciones hacienda

Si necesitas ayuda sobre deducción de gastos por cursos, ponte en contacto con nosotras y estaremos encantadas de poder ayudarte. Contáctanos

Para que te puedas deducir el gasto por comida con clientes o proveedores, debes tener en cuenta los requisitos siguientes:

- Que esa comida esté relacionada con tu actividad, ya sea para reforzar o atraer nuevos clientes.

- Tener la factura original a tu nombre.

- Que aparezca este gasto registrado en tu contabilidad.

- Que tengas la factura original completa para justificar dicho gasto. Para efectos del IVA este es un requisito según el Artículo 97.

La factura original completa es la que contiene todos los datos indicados en el artículo 6 del Reglamento de Facturación.

- Que la comida la hayas pagado con tarjeta de crédito.

- El coste total de las comidas con tus clientes o proveedores no supere el límite del 1% del total de tus ingresos anuales.

Si cumples con estos requisitos podrás deducirte al 100% los gastos de comida con tus clientes o proveedores.

Si no cumples con los requisitos anteriores citados y te incluyes el gasto de comida con clientes o proveedores de tu actividad, en caso de comprobación de Hacienda, regularizará tus impuestos, excluyendo estos gastos y tendrás que restituir lo que te has deducido demás. Además, podría sancionarte con una multa del 50% sobre esa diferencia.

Te recuerdo que puedes confirmar esto, en la Ley 27/2014 articulo 15 de la Ley del Impuesto sobre Sociedades, en el apartado “Normativa” Instrucciones Hacienda

Si deseas más información, no dudes en ponerte en contacto

Para que tu gasto de HOTEL sea deducible tendrás que contar con los siguientes requisitos:

- La factura tienes que estar a tu nombre.

- No debe coincidir con el fin de semana, a no ser que puedas demostrar siempre que está afecto a la actividad.

- Tener este gasto registrado en tu contabilidad.

Si cumples con estos requisitos, podrás deducirte este gasto de hotel. Sin embargo, te aconsejamos que también tengas un control de gastos de este cliente, registro de mails, para que justifiques estos gastos y que están relacionados con tu actividad.

Ya sabes qué si no cumples con estos requisitos, Hacienda puede decidir si este gasto es deducible o no. Por lo que, si te hiciera una comprobación, aunque tú puedes recurrir, regularizará tus impuestos, excluyendo estos gastos y tendrás que regularizar. Además podría sancionarte con una multa del 50% sobre esa diferencia.

Con respecto a los gastos de peaje y aparcamiento:

Si tu reunión coincide en fin de semana, te aconsejo que lleves un registro de e-mails con la hora de esta reunión, para que lo puedes adjuntar a la factura por gastos de este viaje.

Si puedes probar todos estos gastos muy detallados como es debido y que esta relacionado con tu actividad inclúyetelo, de lo contrario mejor no lo hagas. Recuerda que Hacienda es la que tiene la última palabra de aceptarte o no este gasto si tuvieras una comprobación.

Ya sabes que si Hacienda te hiciera una comprobación, es la que decide si te admite o no este tipo de gastos al considerar que no tiene relación con tu actividad. Si eso pasa, aunque podrías recurrir, te eliminará este gasto. En el IVA, te regularizará el resultado haciéndote devolver esa cantidad, y podría sancionarte con el pago del 50% de ese mismo importe. En el IRPF, también te eliminara el importe de ese gasto y te regularizará el resultado de la renta. Esto lo puedes comprobar según la Normativa Art. 95.4 IVA y 22 del Reglamento del IRPF. Acceso al BOE

Si necesitas más ayuda sobre la deducción de gastos de hotel-aparcamiento-peaje, ponte en contacto con nosotras y estaremos encantadas de poderte ayudar.

Para obtener la deducción gastos de ordenador de tu actividad, hay que tener en cuenta las siguientes normativas:

La del IRPF: La compra del ordenador te la podrás incluir en tu actividad, pero no todo en el mismo año de la compra, solo será gasto su amortización. Esta se calcula con las tablas de amortización de Hacienda y empleado el % correspondiente al objeto comprado.

La del IVA: Los bienes que utilizas para trabajar en tu actividad económica, te lo podrás deducir, siempre y cuando tengas el justificante que es la factura completa. No es obligatorio que sea un bien de inversión para que sea deducible.

Para que sea considerado un bien de inversión tiene que haberte costado más de 3.005,05€ pero te lo podrás deducir de tu actividad.

He de recordarte que Hacienda es la que tiene la última palabra para considerarte si un gasto es o no deducible. Si tuvieras una comprobación y te lo elimina tendrás que regularizar, el resultado de los IVAS y del IRPF presentados y volver a calcular cada impuesto. Tendrás que pagar la diferencia y te podría sancionar teniendo que pagar un 50% sobre esa diferencia.

Esto lo puedes comprobar según la Normativa del IRPF, artículo 22, Art 29 de la Ley 35/2006 del IRPF y en los artículos 93 y 95 de la Ley 37/1992 del IVA. Acceso al BOE

Para más info nos puedes contactar

Para poder deducirte los gastos de la confección de la página Web para tu negocio, debes de cumplir los siguientes requisitos:

. Tener la factura a tu nombre

. Que la empresa o diseñador de tu página Web, sea un profesional español

. Tener un NIF intracomunitario

. El coste haya sido de más de 3.005,05 euros

Para el IRPF: Si tú página web te ha costado igual o más de 3.005,06€ se considera que es un bien de inversión al formar parte de tu patrimonio empresarial, entonces no puedes incluir su coste total como gasto en el mismo año, sino que tendrás que deducir su amortización. Aquí tienes que aplicar el 26% (porcentaje anual) sobre su coste, pero sin IVA y este valor resultante incluirla a final de año en tus gastos. La amortización se calcula aplicando el % que corresponde al bien comprado según las tablas de amortización aprobadas por Hacienda

Para el IVA: Al ser una empresa o profesional español y tener la factura a tu nombre podrás recuperar el 100% del IVA, en la elaboración de tu página WEB.

Normativa:

Para deducir los gastos relacionados con tu actividad está reglada en la Ley 35/2006, Artículo 29 del IRPF y en la Ley 37/1992, Artículos 93 y 95 del IVA. Artículo 22 del Reglamento del IRPF. Acceso al BOE

Te recuerdo que es Hacienda la que tiene la última palabra si un gasto es deducible o no. Si tuvieras una inspección y te excluyese este gasto, si bien puedes recurrir, Hacienda te volverá a calcular su importe y no te tomará en cuenta este gasto y tendrás que regularizar los impuestos y asumirás que tendrás que pagar la diferencia. Además, podría sancionarte con el pago del 50% de esa diferencia.

Si necesitas más información al respecto, no dudes en Contactarnos

Para poder aplicarte la deducción de gastos de material de oficina, tienes que cumplir con los requisitos que exige la normativa:

- Tener la factura a tu nombre.

- Utilizarlo solo para tu actividad económica.

Si cumples con esta normativa, podrás deducirte los gastos de material de oficina tanto del IVA como del IRPF.

Sin embargo, te recuerdo que Hacienda es la que acepta si un gasto es o no deducible, si te hiciera una comprobación y no lo considera deducible, te regularizaría el resultado del IRPF e IVA presentados, te eliminaría este gasto y volvería a calcularte cada impuesto y tendrás que pagar por esa diferencia. Además, te sancionaría con 50% sobre esa diferencia.

Puedes investigar los gastos que admite Hacienda como deducibles Ver aqui

Si necesitas más ayuda sobre la Deducción de gastos de material de oficina ponte en Contacto con nosotras y estaremos encantadas de poderte ayudar.

La Sala de lo Contencioso-Administrativo del Tribunal Supremo ha declarado en su sentencia de 30 de marzo de 2021 que, sí serán deducibles aquellas disposiciones a título gratuito realizadas por relaciones públicas con clientes o proveedores,

las invitaciones que realizamos al personal de la empresa, para incentivar el trabajo, a clientes y a proveedores que busca la fidelización actual o futura. Así, como la promoción a través de productos de la empresa.

las invitaciones, que, realizamos para promocionar directa o indirectamente, la venta de bienes y prestación de servicios.

Por lo tanto en contra de lo que hacienda venía rechazando hasta ahora al la afectividad a la actividad, serán deducibles aquellos gastos conocidos como “atenciones a clientes o al propio personal y los promocionales”.

Para más información, Contáctanos

Te puedes deducir lo que pagas de alquiler si tu contrato es anterior al 1 de enero de 2015.

El limite en tu declaración es:

La deducción para inquilinos es del 5% de lo pagado por el alquiler de la vivienda habitual en 2019 con un límite de 300 euros anuales, siempre que gane menos de 19.000 euros anuales o 24.000 euros si la tributación es conjunta (casilla 0435 y 0460 de la declaración).

Si tu contrato es posterior a 2015 y tienes menos de 30 años mira si puedes entrar en la subvención de la Comunidad de Madrid,

Si quieres saber más:

O ponte en contacto con nosotros:

El martes 5 de mayo se inicia el plazo de petición de cita previa para la confección telefónica de declaraciones de Renta 2019.

La atención presencial en campaña de Renta en las oficinas de la AEAT queda supeditada a las condiciones que vayan marcando en cada momento las circunstancias sanitarias.

Puede solicitar cita para la confección telefónica de declaraciones tanto por internet como a través de la app “Agencia Tributaria”, en los teléfonos 901 12 12 24 o 91 535 73 26 (servicio automático) en cualquier momento del día, o bien llamando a los teléfonos 901 22 33 44 y 91 553 00 71 de lunes a viernes, en horario de 9 a 19 horas.

El plazo para solicitar cita previa finalizará el próximo 29 de junio.

Verifique que cumple los requisitos para utilizar este servicio en el siguiente enlace:

En caso de que no cumpláis los requisitos del Plan Le Llamamos Hacienda, podéis solicitar nuestros servicios a través del siguiente enlace:

Estaremos encantadas de poder ayudarte.

La Guía de buenas prácticas para establecimientos, queremos compartirla con vosotros

Os animo a leerla si tenéis la intención de abrir vuestros negocios en breve.

Nosotras lo hemos hecho y con Guía de buenas prácticas para establecimientos hemos resuelto dudas, por lo que adelante, son 32 páginas pero podéis descartar la lectura específica en las medidas de los establecimientos que nada tienen que ver con el vuestro.

Mucho ánimo, seguir los consejos que ya nos queda menos y tenemos que ser muy disciplinados para que esto vaya adelante 🙂

El próximo día 1 de enero comienza el plazo de presentación de declaraciones informativas de 2019.

La presentación de declaraciones informativas se realizarán exclusivamente por medios electrónicos, mediante certificado electrónico admitido, con el sistema Cl@vePIN, un otra alternativa. Si queréis saber cómo obtener el certificado os lo explicamos + Info Certif Electrónico

Recordar las fechas y los modelos que debéis presentar, estos aparecen en vuestra alta censal o en las diferentes modificaciones que hayáis realizado, si queréis saber los modelos informativos que coinciden con los trimestrales los podéis ver aquí Impuestos.

Os adjuntamos link para más información en la web de hacienda Declaraciones Informativas

Para realizar una factura a la Comunidad Europea debes darte de alta en el ROI (Registro de Operadores Intracomunitarios).

Aunque tendremos que tener en cuenta las Reglas de Localización, normalmente, una vez que te del de alta en el ROI, si tu cliente está también dado de alta en el ROI, la factura la emites sin IVA, y debes incluir el siguiente texto:

Entrega intracomunitaria: “Entrega intracomunitaria exenta por aplicación del art. 25 de la Ley 37/1992, del IVA.

Recuerda que para darte de alta en el ROI, debes hacerlo a través del Modelo 036 de la Agencia Tributaria: Alta ROI Modelo 036

Y para comprobar si tu cliente está dad@ de alta en su país, puedes hacerlo a través del siguiente link: Comisión Europea

Por último la correcta presentación del Mod 349 trámite que será obligatorio para no repercutir IVA desde Enero de 2020.

Advertencias sobre los Fraudes que llegan por Internet haciéndose pasar por la Agencia Tributaria, AEAT, haciéndose pasar por ellos.

Sin embargo, la primera medida para combatir el ‘phishing’ es la prevención de los usuarios ante comunicaciones sospechosas que soliciten datos bancarios o personales, y en ese sentido, la Agencia Tributaria:

- Recuerda que nunca solicita por correo electrónico información confidencial, económica o personal, ni números de cuenta, ni números de tarjeta de los contribuyentes.

- Aconseja desconfiar de cualquier comunicación que incluya la petición de información confidencial, económica o personal o incluya cualquier enlace que no remita a su página web o a su Sede electrónica.

- Recuerda que nunca remite providencias de apremio por correo electrónico a direcciones particulares.

Recomienda consultar el Aviso de Seguridad de la Sede Electrónica sobre: AEAT Fraudes por Internet Aviso Seguridad AEAT

Para ampliar información ir a:

Desde el 1 de enero de 2020, la tributación del 20% de Premios Loterías y Apuestas Determinadas, queda exenta en 40.000€

Ejemplo:

- Si recibimos 60.000€ en premios tendremos que pagar:

40.000€ Exentos.

20.000€ al 20%: 4.000€

- Si recibimos 30.500€ no tributaremos

Provisiones de Fondos son los pagos que nos realizan los clientes, para pagar diversos gastos y suplidos.

No están sujetas a retención ni a IVA

Y, no existe obligación de emitir factura por las provisiones de fondos recibidas, siempre que dichos importes tengan exclusivamente dicho destino

Más información con temas relacionados, anticipos, provisiones de fondos y suplidos en:

Cuando recibimos un cobro como Anticipo de Factura, debemos facturar por el mismo.

La factura se realizará aplicando IVA y Retención de IRPF si fuera el caso (para autónomos con retención de IRPF)

El importe neto de la factura será el importe que hemos recibido como anticipo.

Para ampliar información puedes mirar en el siguiente blog:

Los Suplidos son pagos que se realizan por cuenta de nuestro cliente a un tercero.

Estos se incluyen en la factura y no forman parte de la base imponible, ni están sujetos a IVA y Retención.

Temas relacionados, anticipos, provisiones de fondos y suplidos en:

La Inversión del Sujeto Pasivo (ISP) en el Impuesto sobre el Valor Añadido (IVA), es un cambio de la práctica habitual:

Supone que cambiamos de quien realiza la operación (factura) la calidad de sujeto pasivo del IVA pasa a ser del destinatario de la operación (Pagados de la factura)

Para más información póngase en contacto con nosotr@s en el formulario de contacto, a través de nuestro mail se.gnitlusnocsmy@noicacinumoc o llamándonos por teléfono al 914610900